ビットコインの現在と未来|世界で広がる利用者と変化する投資のかたち

作成日:2025年1月10日

ビットコインって、名前は知っているけど「今どうなっているの?」「これからどうなるの?」と感じていませんか?

この記事では、ビットコインの現在の利用状況や世界での普及状況、そして未来の可能性や投資の動きについて、わかりやすく解説します。

今や世界中で5億人以上が暗号通貨を持ち、あのアメリカ政府や巨大金融機関までがビットコインを保有する時代。

さらに、未来に向けた金融革命としても注目が集まっています。

ビットコインの現在を知れば、将来のチャンスが見えてくるかもしれません。

投資や資産形成を考えている方、暗号資産に興味がある方は必見の内容です。

ビットコインの現在:広がり続ける世界の利用者

ビットコインの世界は年々拡大を続けており、初めて触れる人には少しハードルが高く感じられるかもしれません。しかし、それを乗り越えた利用者の数は確実に増加中です。2025年時点で世界中に約5.62億人が暗号通貨を保有・利用しており、これは地球上の人口約83億人の約6.8%に相当します。

世界全体の暗号通貨保有者数と市場規模

暗号通貨市場の規模は拡大の一途をたどり、特にビットコインは最も広く普及した通貨として知られています。利用者数の増加は、市場信頼度の向上や決済・送金用途の実用化が背景にあります。

用語解説:暗号通貨(仮想通貨)とは

暗号通貨(仮想通貨)とは、ブロックチェーン技術を用いて取引の信頼性を確保し、中央管理者を持たない電子的資産を指します。代表例はビットコインで、2009年に誕生して以来、市場を牽引しています。

地域別シェア:アジアが全体の半数以上を占める

地域別に見ると、アジア地域で約3.2億人が暗号通貨を所有し、全体の57%以上を占めています。この数は北米の保有者数の約4倍に相当します。次いで南米、ヨーロッパ、アフリカの順に利用が広がっています。

背景要因:アジアでの急速な普及

アジア地域での普及が進む背景には、モバイル決済インフラの整備、若年層の投資意欲の高まり、そして法規制の柔軟性などが挙げられます。

ビットコイン大口保有者ランキング:個人と政府、金融大手が名を連ねる

誰が最もビットコインを保有しているのか、その上位ランキングを見てみましょう。

- 1位:Satoshi Nakamoto(ビットコイン創設者)

- 2位:アメリカ政府

- 3位:中国政府

- 4位:イギリス政府

- 5位:ブラックロック(世界最大の資産管理会社)

- 6位:フィデリティ(大手金融サービス企業)

- 7位:マイクロストラテジー(ビジネスインテリジェンス企業)

- 8位:グレースケール・ビットコイン・トラスト(暗号資産運用信託)

- 9位:テスラ(電気自動車メーカー)

- 10位:バイナンス(大手暗号通貨取引所)

- 11位:コインベース(米国大手暗号通貨取引所)

- 12位:ウクライナ政府

政府機関がランクインしている多くのビットコインは、没収資産として保有されているものと推測されます。

注目ポイント:伝統的資産管理会社の参入

さらに驚くべきことに、ブラックロックやフィデリティといった従来の資産管理会社が、大口ビットコイン保有者リストに名を連ねています。これは、伝統的金融市場とデジタル資産市場の接続が一層進んでいることを示す重要な兆候です。

大手資産管理会社の参入とビットコイン市場の変化

ビットコインが資産配分の対象に

近年、ブラックロックやフィデリティなど、世界的な大手資産管理会社がビットコインを保有し始めています。これは、ビットコインが金融資産として正式に認識され始めた大きな変化です。

中でも注目されているのが、上級顧客向けに「資産配分のうち2%〜3%をビットコインに投資する」という提案が行われていることです。これにより、従来のポートフォリオにおいて、ビットコインが新たな分散投資先として加えられています。

機関投資家を呼び込む2つの大きな転換点

シカゴ・オプション取引所でのビットコイン先物取引(2017年〜)

2017年にシカゴ・オプション取引所(CBOE)で開始されたビットコインの先物取引は、金融市場での信頼性を高める大きな一歩でした。これにより、機関投資家がより安心してビットコイン市場に参入できるようになりました。

2024年に登場した11本のビットコインETF

2024年には、アメリカで11本のビットコインETF(上場投資信託)が誕生しました。これにより、ビットコインは株式と同じように証券取引所で取引可能な資産となり、より多くの投資家が参加しやすくなったのです。

ビットコインETFとは?

ビットコインETFは、ビットコインの価格に連動して動く金融商品です。ETFを通じてビットコインに投資することで、投資家はウォレットの管理やセキュリティのリスクを負うことなく、ビットコインの値動きに参加できます。

これは特に、伝統的な投資家や年金基金など、暗号通貨に慎重だった層にとって大きなメリットとなっており、市場の信頼性と参加者層の拡大に貢献しています。

ビットコインが“普通の投資対象”になる未来

これまで“怪しい”と思われがちだったビットコインですが、大手金融機関の参入やETFの誕生により、その立ち位置は大きく変わりつつあります。今後は、資産形成を考える上でビットコインを「一部取り入れる」という考え方が、さらに一般的になるかもしれません。

ウォール街とビットコインの接近:信頼性と市場の成熟

もはや“投機”ではない?価値の指標としての地位

ビットコインは、単なる投機的な資産という段階を超えて、今や価値の指標としての地位を築きつつあります。これは、大手金融機関や投資家が本格的にビットコインを資産の一部として認め始めたことの現れです。

実際に、機関投資家や企業がビットコインを保有し、長期的な資産形成の一環として取り入れる事例が増加しています。また、それに伴いビットコイン関連の金融商品も続々と登場。取引手段が多様化し、より多くの投資家が手軽にビットコインにアクセスできるようになりました。

暗号資産に前向きなアメリカ政府の姿勢

注目すべき動きとして、アメリカ新政府の一部幹部が暗号資産に好意的であるという事実があります。これは、規制強化と同時に業界全体の透明性や信頼性を向上させる可能性があり、ビットコイン市場にとって追い風となっています。

ビットコインの信頼性と価格形成の重心が変わる

今や、多くの資産運用機関がポートフォリオの中にビットコインを組み入れるようになってきました。ブラックロック、フィデリティ、グレースケールといった金融業界の巨頭たちが参入することで、ビットコインの信頼性は一段と強化されています。

この流れは、ビットコインの価格決定における主導権が、かつての個人投資家からウォール街の資本へと移行しつつあることを示しています。つまり、ビットコインは単なるネット上のマネーから、グローバル資本市場の中核へと変化しているのです。

ビットコインの取引量と価格上昇の関係

価格上昇のヒントは“取引量の急増”にあり

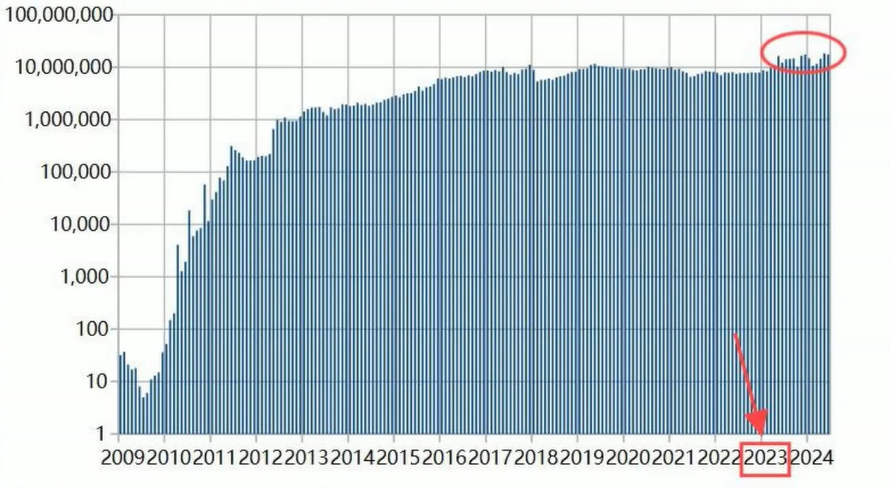

続いて、次のグラフをご覧ください。

このグラフからは、ビットコイン価格が急上昇する背景にある取引量の変化を読み取ることができます。

こちらは、2011年から2024年までのビットコインの年間取引量の推移を示したグラフです。縦軸には取引量の規模が表示されており、1→10→100→1,000→1万→10万→100万というように10倍刻みで増加しています。横軸は2009年から2024年までの年を表しています。

過去5年間(2018〜2022年)の取引量は比較的安定しており、大きな変動は見られませんでした。しかし、2023年から2024年にかけて、明らかな異常値が現れます。

この変化は一見小さく見えるかもしれませんが、実際には取引量が1,000万から1億という規模で動いています。グラフの縦軸が対数スケールで表されているため、上に行くほど1目盛りあたりの変化幅が非常に大きくなる点に注意が必要です。

新たな資金の流入が市場を動かす

このような取引量の急激な増加は、新たな資金(新規マネー)の流入を示唆しています。

通常の市場参加者による取引では説明がつかないボリュームが発生しているため、大手機関や新規投資家の参入が考えられます。

そして、こうした資金流入があると、ビットコイン市場は急激な価格上昇を見せることがあります。2023〜2024年の動きは、まさにその典型例だと言えるでしょう。

価格変動から見える“次の上昇”のヒント

今のビットコイン市場は、火をつける直前の状態

今の状況は、たとえるなら「おいしい焼肉の準備が整った状態」に似ています。薪は積まれ、油もたっぷり注がれた。あとは、火をつけるだけ——。

まさに、ビットコイン市場における“その時”が近づいているように感じられます。

13年間の価格データに隠されたパターン

次にご覧いただくのは、2011年から2024年までのビットコイン価格の年ごとの変動を示したグラフです。この長期的なデータを見ることで、価格の動きに一定のリズムがあることが見えてきます。

この13年間を振り返ると、非常に興味深いパターンが浮かび上がります。それは、ビットコインはおおむね「3年間の上昇」→「1年間の下落」というサイクルを繰り返してきた、という点です。

- 2011年〜2013年:上昇

- 2014年:下落

- 2015年〜2017年:上昇

- 2018年:下落

- 2019年〜2021年:上昇

- 2022年:下落

そして今、私たちは2023年から始まる新たな上昇サイクルの中にいる可能性があります。もし過去のパターンが繰り返されるなら、2025年までは上昇が続くシナリオも考えられます。

あなたはどう予測しますか?

このサイクルが続くと仮定すると、2025年も上昇の年となるかもしれません。もちろん未来のことに絶対はありませんが、過去のデータから何を読み取るかが大切です。

このように長期のデータを読み解くことで、価格の“うねり”や“タイミング”をより深く理解することができます。さて、あなたならこの次の一手をどう読み解くでしょうか?

ビットコイン、果たして「避難資産」なのか?

ビットコインが「避難資産」と呼ばれる3つの理由

- 供給量の限界 用語解説:供給量の上限 ビットコインは最大発行枚数が2,100万枚と決まっており、追加発行が行われません。この特性により、法定通貨のようなインフレリスクを受けにくいとされています。

- 他の金融商品との相関の少なさ 用語解説:相関関係 ビットコイン価格は株式や債券など既存の資産と連動しにくい動きを見せます。経済が好調でも不調でも独自の値動きをするため、ポートフォリオのリスク分散に役立ちます。

- 驚異的なリターン 用語解説:リターン率 過去のビットコインは短期間で数倍〜数十倍に価格が上昇することがあり、高い利益率を実現してきました。

ストーリーと参加者が価値を創る

「ストーリー」の力で資産価値は変わる

どんな資産でも、価値が急激に上昇するには背後にあるストーリーが不可欠です。そのストーリーを広めるのは、メディアや主要な参加者の役割です。

ビットコインの場合、当初は一般投資家の熱狂が市場を牽引しましたが、現在ではアメリカ政府やウォール街の大手企業が重要な参加者として加わっています。この変化こそが、ビットコインを単なる投機対象から、信頼性の高い「資産」として確立させたのです。

学者の議論と将来の見通し

「ビットコインが真の避難資産かどうか」については、学界でも意見が分かれています。しかし、もし経済危機が訪れ、ウォール街の資本家やメディアがビットコインを支持すれば、社会的認識として避難資産と見なされる可能性があります。

歴史を振り返ると、大きな危機の際に資産評価が一変する事例は少なくありません。「ストーリー」と「参加者」の力があれば、ビットコインは必要に応じて避難資産としての役割を果たすことも十分考えられます。

事例検証:戒厳令発令がビットコイン市場に与えた影響

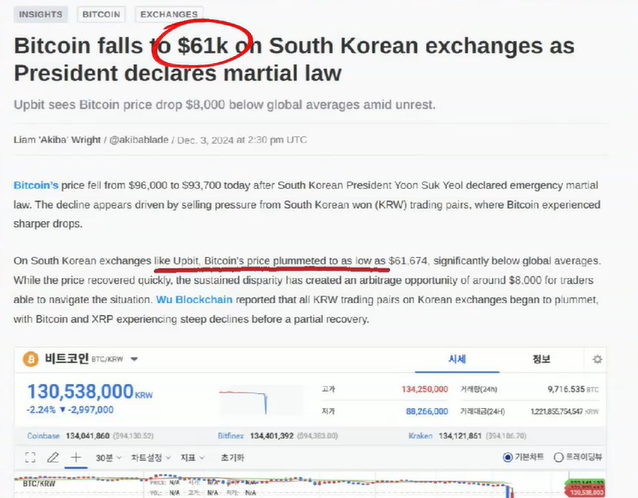

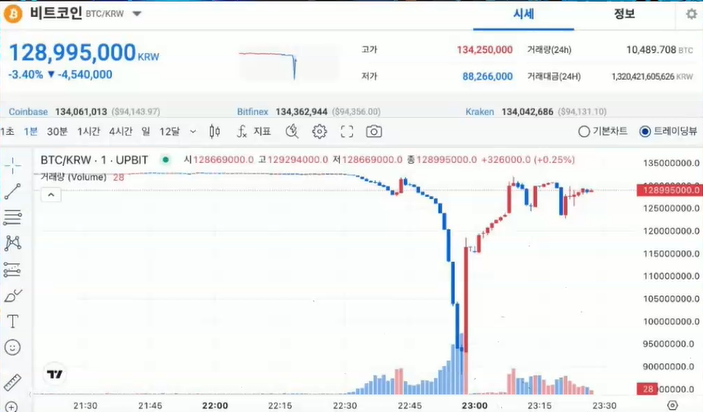

2024年12月・韓国戒厳令での急落と急回復

2024年12月初旬、韓国で戒厳令が発令された直後、ビットコイン市場は激震に見舞われました。

ビットコイン価格は30分で約96,000ドルから61,600ドルへと36%急落。わずかな時間で大規模な売りが殺到したのです。

この急落の背景には、戒厳令による停電や通信遮断でビットコインが利用できなくなるのでは、という「戦争危機」に対する心理的懸念がありました。多くの保有者が一斉に売却に走ったため、価格は短時間で大きく下がりました。

なぜ価格は短期間で回復したのか

驚くべきことに、価格は急落後、比較的短期間で回復しました。これは、以下の要因が考えられます。

- 戒厳令の影響が一時的だったこと

- 他国や海外取引所での取引が継続したこと

- 投資家心理が「一時的なパニック売り」と判断したこと

用語解説:戒厳令(Martial Law)

戒厳令とは、緊急事態において軍隊や治安部隊が治安維持のために行政・司法権を一時的に行使する制度です。通信遮断や移動制限が伴う場合、市場の流動性が大きく影響を受けることがあります。

戦争危機下の避難資産としての適性

この事例から見えてくるのは、ビットコインが経済危機では避難資産として機能しても、戦争危機における物理的・通信インフラのリスクによって、必ずしも安定した避難先とは言えない可能性があることです。

とはいえ、短期的なパニック売りの後に価格が回復した点は、ビットコイン市場の底力を示しています。今後は、戦争リスクを含むさまざまなリスクシナリオに対し、どのように対応できるかが検証ポイントとなるでしょう。

ビットコインに安全に投資するには?初心者にもおすすめの積立投資の考え方

無理のない範囲での「少額積立投資」がカギ

「では、私たちはどうすれば安全にビットコインを投資できるのでしょうか?」

おすすめしたいのは、毎月の収入から必要な支出を差し引いた後に残ったお金を、少しずつビットコインに投資する方法です。一度に大きな金額を投入するのではなく、毎月コツコツと積み立てていくことがポイントです。

「失ってもいい金額」から始めるのが鉄則

例えば、「もしこのお金が戻ってこなくても気にならない」と思える範囲内の金額を設定しましょう。この心理的な余裕が、価格変動によるストレスを和らげてくれます。

そして、その範囲を超えないことが大切です。ビットコイン購入後に価格が上下しても一喜一憂する必要はありません。なぜなら、そのお金はすでに「使った」と割り切っているからです。

時間を味方にする「長期的視点」の大切さ

長い年月が経った後、振り返ってみると、自分でも驚くような成果を得られているかもしれません。この方法なら、日々の価格変動に振り回されるストレスからも解放され、精神的にも安定して投資を続けることができます。

用語解説:積立投資とは?

積立投資とは、一定の金額を定期的に投資する方法です。特にビットコインのように価格変動が大きい資産に対しては、「ドルコスト平均法」と呼ばれるリスク分散の考え方と相性が良いとされています。

テクニカル分析を活用したビットコイン投資の戦略

注目すべき価格ライン「10万ドル」

テクニカル分析を使って、より積極的にビットコイン投資を検討している方も多いでしょう。ビットコイン市場においては、10万ドルという価格帯が非常に重要な節目として意識されています。

この水準は心理的にも技術的にも意味を持つラインですので、ぜひ覚えておきましょう。

投資判断は自己責任、でも事前の戦略が鍵

世界の経済動向を分析し、「お金の物語」として情報やヒントをお届けするのが私たちの役目です。

ただし、最終的な投資判断はご自身で行う必要があります。

エントリーポイント(買うタイミング)と損切りポイント(損失を最小限にする撤退タイミング)をあらかじめ設定しておくことは、リスク管理の上で欠かせません。

用語解説:テクニカル分析とは?

テクニカル分析とは、過去の価格や取引量などのチャートデータをもとに、将来の値動きを予測する投資手法です。移動平均線、RSI、MACDなどの指標を用いて、売買のタイミングを見極めます。

レバレッジ取引における資金管理の注意点

特にレバレッジ取引を行う場合は、より慎重な資金管理が求められます。投資資金の10%以上を使わないこと、そしてレバレッジは1倍以内に抑えることを強くおすすめします。

用語解説:レバレッジとは?

レバレッジとは、証拠金の数倍の取引を行うことを指します。たとえば、10万円の元手で100万円分のビットコインを取引することができる仕組みですが、利益も損失も大きくなるためリスクが高まります。

お金を借りて、ビットコインを買うのは危険!

もし、お金を借りてビットコインを購入し、さらに10倍、25倍、50倍のレバレッジをかけている方がいるなら、このデータに注目してください。

具体的に見てみましょう。

- 12月12日:約500億円分の資産が強制清算。

- 12月11日:約370億円が強制清算。

- 12月10日:約950億円が強制清算。

- 12月9日:約2550億円もの資産が強制清算されました。

ここで言う「強制清算」とは、レバレッジ取引で証拠金が不足した場合、取引所が自動的にポジションを売却して損失を確定させる仕組みです。予想外の市場の動きで大きな損失が出る前に、強制的に決済されることになります。

暗号通貨市場での高レバレッジ運用は非常にリスクが高く、資産が一瞬で消える可能性がありますので、暗号通貨は大きなレバレッジをかけるのに適していません。どうか慎重に判断してください。

用語解説:強制清算とは?

強制清算とは、証拠金維持率が一定の水準を下回った際に、取引所が自動的にポジションを決済する仕組みです。これにより、さらなる損失拡大を防ぎますが、投資資金の多くを失うリスクもあります。

ビットコインの未来

ここまで、ビットコインの「過去」と「現在」について見てきました。そして、いよいよ最後のセクション、「未来」についてお話ししましょう。ビットコインの未来を考えるためには、まず「通貨としての性質」と「資産としての性質」の2つの観点から考えることが重要です。これらについて順に見ていきましょう。

通貨としての性質

- 安全性 用語解説:暗号技術 ビットコインはブロックチェーンと暗号技術により取引データの改ざんを防ぎ、現在も非常に高い安全性を維持しています。

- 取引の手段 実際に支払いなどの取引に利用できますが、対応する店舗やサービスはまだ限られています。

- 価値の基準 価格変動が大きいため、日常的な価値単位としては使いづらいものの、投資対象としての注目度は高いままです。

- 価値の保存機能 発行上限2,100万枚と非中央集権的な仕組みから、長期的な価値保存、いわゆる「デジタルゴールド」としての役割が期待されています。

資産としてのビットコイン

2つの資産カテゴリー

ビットコインの資産としての性質を理解するには、資産を大きく2つに分けて考えることができます。それは、「キャッシュフローがある資産」と「キャッシュフローがない資産」です。

キャッシュフローがある資産

株式や債券、賃貸物件、投資信託、著作権、特許などが該当します。これらの資産は定期的に収益を生み出すため、投資家は安定したリターンを期待できます。

キャッシュフローがない資産

一方、ゴールドや銀、ダイヤモンド、アンティーク品、未開発の土地などは、定期的な収益を生むわけではありません。その価値は、市場における信頼や需要に基づいて変動します。

ビットコインの位置づけ

ビットコインはこの「キャッシュフローがない資産」に分類されます。価値の評価が難しく、その価格は市場の信仰に大きく左右されます。

たとえば、ゴールドは単なる金属であり、ダイヤモンドも石の一種にすぎませんが、それらが高値で取引されるのは、多くの人がその価値を信じているからです。ビットコインも同様に、人々の信頼が価値の根拠となっているのです。

ビットコインの未来と金融システムへの影響

ビットコインの価値は「信じる人」の数に左右される

ビットコインも他の非キャッシュフロー資産と同様に、その価値は「信じる人」、つまり信頼する人が増えることで高まります。

特に重要なのは、政府や国の信頼・支持です。現時点では、多くの国々がビットコインに対して一定の信頼を示していますが、これが世界的に広がり、共通の認識として定着するかどうかは、まだ未知数です。

この「信仰」ともいえる要素を乗り越えられるかどうかは、今後の時間とともに慎重な観察が必要になります。

ビットコインが目指す未来のかたち

ビットコインの未来は、ゴールドや銀、ダイヤモンドのような価値保存型の資産になる可能性もありますし、それとは全く異なる、新しい形態に進化する可能性も秘めています。

いずれにせよ、ビットコインが現時点で果たしている最大の貢献は、金融・貨幣システムの進化を促していることです。

人類の貨幣の進化とビットコインの登場

人類の歴史を振り返ると、貨幣の形は次のように変化してきました。

- 物々交換

- 石や貝殻を使った通貨

- ゴールドや銀などの金属貨幣

- 紙幣の登場

- 現代の銀行システム

このような流れの中で登場したビットコインは、より効率的で、透明性があり、グローバルな代替手段として、現代の貨幣システムに挑戦しています。

中央銀行デジタル通貨(CBDC)とビットコイン

現在、多くの先進国の中央銀行がデジタル通貨(CBDC)の発行に向けた研究を進めています。すでに実際にデジタル通貨を導入している国も存在します。

このような動きは、ビットコインが与えた影響を裏付ける未来の証とも言えるでしょう。ビットコインが、将来的に金融インフラの中核として位置づけられる可能性は十分にあります。

なぜ仮想通貨は若者に人気なのか?

若者を惹きつける「自由」と「革新」の可能性

さらに、もう一つ興味深い疑問があります。それは、なぜ仮想通貨が若者にこれほどまでに人気を集めているのでしょうか?何が仮想の世界で若者を引きつけるのでしょうか?

その理由は、従来の金融市場や現実世界での資産がほぼ分配され、限られたものとなっているからだと考えられます。若者たちは、既存の金融システムや大企業、すでに確立された経済の中で競い合うことが難しいと感じています。

そうした中で、仮想通貨や新しい技術が持つ自由で革新的な可能性に強く魅力を感じているのです。

新しい希望と未来への期待を生むビットコイン

ビットコインの人気の裏には、若者たちが自由で革新的な経済活動に参加したいという強い思いがあります。この現象は、彼らに新しい希望や未来への期待を与え、世界がその期待に応えるべきかどうかという重要な問いを私たちに投げかけています。

お金の物語からの一言

ここまで、過去から現在、そして未来へと続くビットコインの物語を見てきました。次回も楽しみにしていてくださいね。

「資産や手段に良し悪しはない。それをどう考え使うかで、私たち人間が物事を複雑にしてしまうのです。」 – お金の物語